众所周知,近几年,在国家政策利好的驱动下,中国新能源汽车站上风口,迎来了爆发式增长,有着新能源汽车“心脏”之称的动力也遇上了前所未有的发展机遇。从历史来看,任何一个大的行业崛起,设备厂商均是直接受益者,方向型龙头企业往往诞生于此,如基建投资周期诞生了三一、中联等设备龙头。近期的政策措施和市场动态表明,电动车行业的前景一片大好,锂电设备行业亦是如此,其未来几年的需求预测见图1。

图1 国内锂电设备需求预测

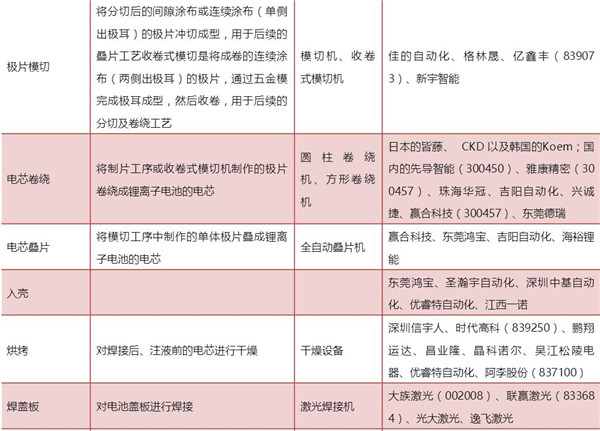

按制程顺序,锂电设备分为浆料搅拌、极片涂布、极片辊压、极片分切、极片制片、极片模切、卷绕、叠片、入壳、烘烤、焊接、注液、封口、清洗、分容、化成、检测等环节的设备,具体介绍如表1所示。设备类型多,工艺难度和价值含量不一。据统计,投建1GWh建设项目,若采用国产设备,大概需要5~6亿元人民币,其中,设备价值占比50%~60%,对应国产设备成本约2.5~3.6亿元,而同等设备国外价格约在4.8~5.4亿元。从价值占比上看,前道工艺的搅拌、涂布辊压和分切占整线比重最大,磷酸铁锂约40%,三元材料则超过50%。

表1 生产工艺及设备介绍

在锂电设备众多细分环节中,龙头企业一般更具备较高的技术水平和工艺水平,在该细分领域扎根较久,下游厂商不会轻易更换上游供应商,该等标的具备较好的内生增长能力;其次,由于锂电设备各细分环节市场空间相对有限,龙头企业更有实力进行前中后段环节扩展。本文在涂布、辊压、分切制片、卷绕、干燥、焊接、检测环节各挑选了一家龙头企业,从盈利能力与收益质量、营运能力、成长能力、资本结构与偿债能力等财务指标入手,对其做一个对比分析。出于风控要求,分别以英文字母A、B、C、D、E、F、G来代替涉及公司名字。

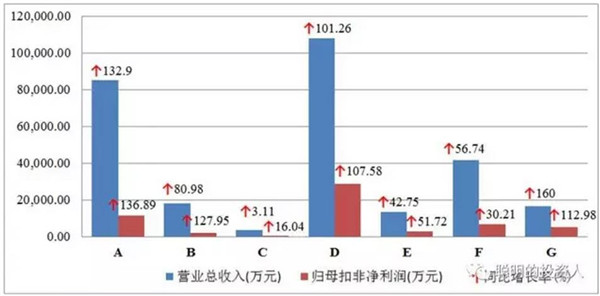

1)营收利润规模和同比增速。如图2所示,7家公司中有6家营收规模超1亿元,净利润超2千万。7家公司的人均产出达到62.71万元,在制造业中属较高水平。此外,7家公司的营收和净利润都有不同程度的增长,营收增幅的均值为82.53%,接近图1所示的16年行业增幅,净利润的平均增幅为83.34%,数据表明行业的景气度比较好。C公司的增速相对较小,是因为公司收缩传统业务,加大新能源设备的研发销售所致。

图2 营收利润规模和同比增速情况

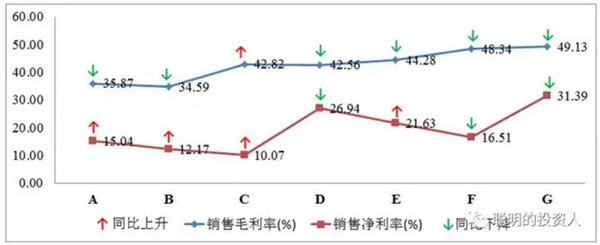

毛利率和净利率水平见图3,7家公司的毛利率中值为42.51%,净利率中值为19.11%,远超设备制造和汽车零部件等传统型企业。但也要看到,毛利率总体上呈下降趋势,这从一定程度上说明了锂电装备的发展进入到一个相对成熟稳定的阶段。此外,在统计的7家公司中,毛/净利率差距还是不小,这也反映出公司的成本费用控制的差距。以激光焊接见长的F公司,随着规模的扩张,导致成本和各项费用的大幅增长,增长均幅达到60%。

图3销售毛利率和净利率水平情况

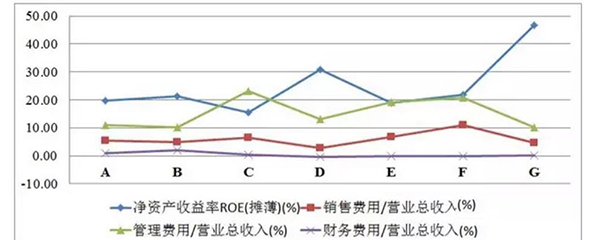

2)盈利能力与收益质量.如下图所示,撇开G公司,其余6家公司的ROE差距不大,三项主要费用占营收的比重情况也相似,都控制在一个合理的水平.G公司16年ROE有一个很大的跃升,主要原因在于公司的资产周转率相比15年提升了近4倍.

图4 盈利能力与收益质量情况

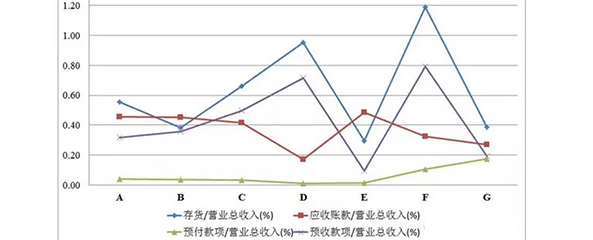

3)预收/付、应收和存货.

图5 预收/付、应收和存货占比情况

为方便比较,这里以营收为基准,将存货和其他三类款项的绝对值转换成比率.因为是同行业比较,这里将比率与绝对值视为正相关.

通常,存货占比大,反映出公司的生产规划和物料控制方面有所欠缺,存在跌价风向.但从另一个角度来说,加大存货,也有可能是订单较多所致.从上图可以看出,7家公司的存货比率与预收账款比率的波形走向非常相似,可以推断出,他们的存货都是为了满足已确认订单的交付而储备的.各大电池厂为了达标,都在大力上产能,一旦与设备厂商签订订单,就会付一定的预付款,通常是合同的30%.但是,因为锂电产线采用的都是非标设备,在验收环节一般都比较慢,且验收完成后,客户大都喜欢拖延付款,因此,设备供应商的应收账款都比较多.7家公司的应收账款的比率差别不大.预付款大多涉及的是核心零部件的采购,如F公司对进口大功率激光器的采购,是需要预付款的,此项指标与存货类似,反映的是订单较多的情况.

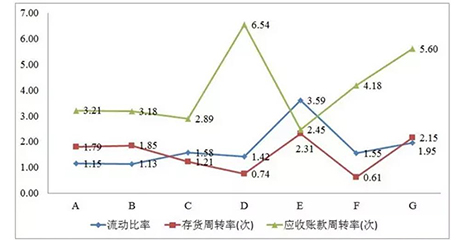

4)营运能力.

图6 存货/应收账款周转率

在流动比率和存货周转率方面,7家公司相差不大.G公司的流动负债占总负债的比例比较高,因此导致流动比率相比其他公司略高.但比较公司15和14年的数据,其流动比率是在不断下降的,其他公司也呈现类似的现象.D和G的应收账款周转率相对较好,说明其在设备验收回款方面控制得当,与客户的交流沟通更为充分.

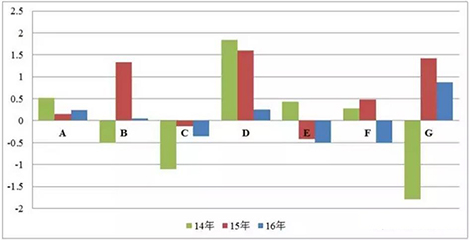

5)现金流情况.

现金是公司运转的血液,其重要性可见一斑,现金为王是企业家和投资家一直秉承的观点.以每股经营活动产生的现金流量净额为例,7家公司近三年的表现情况如图7所示.从图中可以看出,2家主板上市公司A和D3年持续现金流都是正的,只不过流量有所下滑,三板挂牌的5家公司的现金流情况不容乐观.C公司3年持续为负,与图5中应收账款占比较高可以对应起来.

图7 每股经营活动产生的现金流量净额(元)

对以上几个指标进行总结,有以下几点共性:①都在保持高速增长,但毛利率有下降的趋势;②存货、应收账款占营收比重普遍较高;③随着设备交付的增加,现金流情况不理想.

结合以上信息和坊间各种资料,预测国内锂电装备有以下3个发展趋势:

1)自动化程度会进一步提高.随着三元技术路线成为动力电池行业主流,电池制造水平和效率要求将提高.目前我国动力厂商与国际龙头厂商差距主要体现在自动化程度与生产良率上.根据真锂研究报道:当前国际动力龙头企业生产线自动化率约85%,而国内一线企业生产线自动化率不到60%,二三线企业平均不到30%;国内动力制造合格率为70%~80%,而国外企业的全自动化生产线合格率达90%,且产品稳定性、一致性和使用寿命更高.国内锂电装备在自动化和工艺技术方面还需要下大功夫.

2)一体化进程加快.一体化是锂电设备另一大趋势.近两年动力电池企业采购模式逐渐从单机采购转向分段采购或整线采购,并希望与设备企业深度融合,共同开发生产系统一体化解决方案,高效集成不同工艺下设备,实现更快更好的供货与售后服务.

3)进口替代市场空间加大.目前国内中高端锂电设备还是以日韩设备为主,国内尚无单独市占率超过10%的大型公司.涂布机领域以日本平野、东丽、富士、晓机械以及韩国PNT、CIS为代表,国内科恒旗下浩能科技、新嘉拓及赢合科技在此领域发展迅速;卷绕机领域国内先导智能已进入国际第一梯队,与皆滕、KOEM三足鼎立.国内设备有望在未来几年赶超国外设备,抢占其市场份额.

2016年11月22日工信部发布汽车动力电池行业规范条件(2017年)征求意见稿,除了对电池企业产能做出明确要求外,还特别强调单体企业应至少具有电极制备、叠片/卷绕、装配、注液、化成/分容等关键工艺过程的自动化生产能力和在线检测能力.我们有理由相信,锂电装备的明天会更加光明.

- 最新评论

- 我的评论