受益于全球汽车电动化进程的快速推进,锂电负极材料需求呈现高速增长态势。此前有业内机构预测,2020年全球动力电池负极材料需求量约28万吨;到2025年仅中国动力电池需求量就将达到310GWh,相应负极材料需求量将达26万吨,市场空间十分巨大。

石墨负极投产加速

浦项化学近日表示,电动汽车二次电池市场预计将从2020年的194GWh增长到2023年的366GWh。因此,对人造石墨负极材料的需求也将剧增,有必要扩充生产能力。浦项化学计划以2023年的产量为基础,扩增天然石墨负极材料10.5万吨、1.6万吨人造石墨以及9万吨的正负极材料,提高全球市场份额。

据韩国媒体报道,浦项化学决定投资2177亿韩元(约合1.8亿美元)建立新的人造石墨负极材料工厂。新的材料工厂位于韩国浦项市的蓝谷国家工业园区,预计年产1.6万吨,可供应约36万辆50kWh电动汽车。该工厂建设于今年动工,计划将于2023年完工。

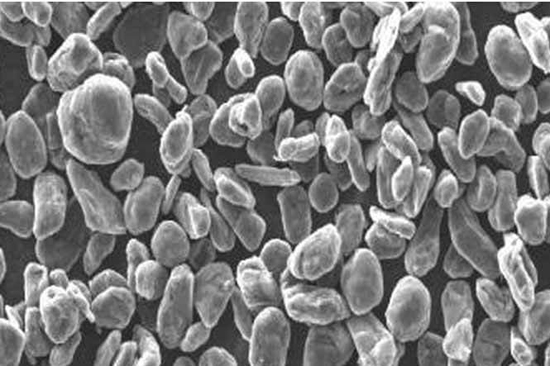

据悉,负极材料是充电时储存锂的主体,占到成本的10%-15%左右。目前,石墨类材料是负极材料的主流,可分为天然石墨和人造石墨。由于原材料和工艺特性,人造石墨负极材料的内部结构比天然石墨产品更稳定。另外,其寿命长并且有利于快速充电。从全球范围来看,日本和中国企业一直主导着人造石墨负极材料市场。

今年以来,中国材料企业也是动作不断。3月底,璞泰来计划在内蒙古乌兰察布市建设“年产5万吨锂离子电池负极材料石墨化项目”,该项目总投资12.81亿元,建设周期两年。璞泰来表示,该项目将可实现公司负极材料加工生产工序全覆盖,生产一体化,降低生产成本,提高产品竞争力。

在此之前,中科电气表示,公司初步预计到2020年年底将形成4-5万吨负极材料产能。同时,目前公司在贵州格瑞特建成1万吨石墨化产能,正在进行新增1万吨石墨化产能建设,争取在2020年上半年投产,参股公司集能新材料新增1万吨石墨化产能主体设施建设基本完成。此外,湖南宸宇富基新能源科技有限公司“年产2万吨锂离子电池负极材料项目”第一期工程于今年年初竣工投产。

动力电池应用分会研究部统计数据显示,2019年我国新能源汽车动力电池装机量约62.2GWh,同比增长9.3%。动力电池市场增长带动上游材料需求增加,2019年国内负极材料的产量约25万吨,其中人造石墨市场占比估计在75%以上。未来随着产业发展,市场规模还将大幅扩大。

从市场格局来看,开源证券研报指出,国内负极材料行业集中度较高,呈现“三大五小”的竞争格局,“三大”分别指贝特瑞、杉杉股份和紫宸科技,“五小”分别指凯金能源、正拓能源、深圳斯诺、湖南星城、翔丰华。负极材料市场竞争格局将聚焦于各龙头之间竞争,低端产能将被逐步出清,拥有核心技术和优势客户渠道的企业将会获得更多市场份额,市场集中度将进一步提升。

硅碳助力能量密度大提高

随着技术的发展,负极材料产品升级是必然趋势,石墨负极体系向硅基负极体系升级是主要方向。在多种新型负极材料中,硅具有超高的理论比容量(4200mAh/g,高出传统石墨材料10倍)和较低的脱锂电位,且由于其电压平台与石墨相比较高,在充电时更难引起表面锂离子析出,电池综合安全性能更为出色,是替换锂离子电池碳基负极最为实际的选择。

据了解,硅碳负极材料的比容量可以达到天然石墨电极、人工石墨电极的数倍,其在中应用将大幅提升能量密度上限。这一新型材料已经被全球新能源汽车明星特斯拉所应用,其车型Model 3的动力电池中就使用了硅碳负极材料。

目前,国内不少材料企业都在积极布局硅碳负极,贝特瑞、杉杉股份、江西紫宸、深圳斯诺、中科电气、江西正拓、创亚动力、大连丽昌等都在积极推进硅碳负极的产业化。其中,杉杉股份的高容量硅合金负极材料已产业化,可满足新能源乘用车 300wh/kg 性能要求,并已对 CATL 供货。

除了CATL,目前国内的力神电池、国轩高科、比亚迪、比克动力、万向A123、微宏动力等涉电池类企业正在加快硅碳负极体系的研发和试生产。高镍三元+硅碳复合材料一直被认为是黄金搭配。目前,国轩高科和力神电池研发的高镍三元电芯,负极采用硅碳材料,能量密度可达300Wh/kg。

不难断定,随着硅碳负极制备工艺及电池厂商对于高镍体系掌握的技术逐步成熟,硅碳负极未来将迎来较为广阔的市场。

- 最新评论

- 我的评论